大学で同じサークルだった友達が今年保険会社に転職したってことで、友人の結婚式ぶりに再会。

その友達も「このまま今の生活を続けてていいのか」って悩んで、将来を考え転職。

やっぱ、30代半ばって転機になる人が多いんじゃないかと思う。

保険は定期的に見直しが必要だと思う。出産とか子供の入学とかマイホーム購入とかイベントごとに。

将来どーなるかだったり、保障がいくら必要かとか考えるの面倒くさいですけどね(^_^;)

保険の話をするのは敬遠されがちだけど、”保険”を考えるっていうか”将来”考えるきっかけになるから、いい機会だと思う。

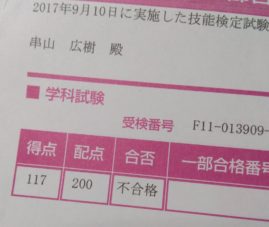

実は私、FP2級持ってます。(実はっていうほどでもない( ‘ω’ ) )

そして1級学科には、3点足りずに落ちました!!ちょうど1年前くらい。

余裕できたら、また受けようかなあ。

なんでちょっとくらいだったら相談にのれますよ〜。ま、実際に仕事してる人には敵いませんが。

プロに話聞きたいなって思ったら、よかったら友達紹介しますよ。

保険の窓口とか、保険見直し本舗とかでもいいと思いますけど。委託会社の手数料関係で、お勧めされる商品が変わるとかいう話も聞きますが。ホントのとこどうなんでしょうかねえ。

さてさて本題です。

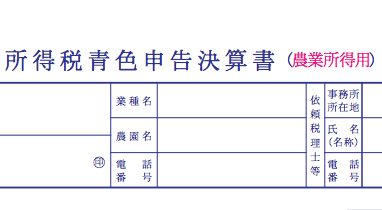

確定申告といえば青色申告!!

「青色申告には絶対しとけ」ては、よく言われますね。

インターネットで”青色申告”を検索したら、たくさん情報出てくるから書く必要はないんだろうけど、まーでも書かないわけにはいかないなと思いましたので。

※読み飽きないよう注意!!

確定申告には、「白色申告」と「青色申告」があります。

確定申告:『私は今年これだけ稼ぎました。所得はこれだけで、税金はこれだけ払います。』っていうのを国に申告するもの。

青色申告をするには、申請が必要です。申請しないと自動的に白色申告になります。

また、青色申告は記帳義務や決算書(貸借対照表や損益計算書)作成義務があり勉強してないと帳簿付けをすることが難しいです。

白色申告では、単式簿記のごく簡単な帳簿付けでいいことになっています。

なので、青色申告を個人事業主自身で行うことは難しく、税理士や青色申告会等にお願いしている農家さんがほとんどだと思います。

まあ簿記の知識を勉強するより、栽培技術を勉強して収量を上げた方がいいですからね。

じゃなんでメンドくさい青色申告をするかというと、そらあ白色申告にはないメリット(特別控除)があるからですね!!

個人事業主の青色申告による主なメリットは次の3つ

- 青色申告特別控除(65万or10万)

- 専従者給与の必要経費算入

- 純損失の繰越控除

他にも少額減価償却資産の特例とか、法人には租税特措法上の税額控除が色々あります。

今回は、主な3つのメリットについて深掘りしていきます。

あくまで個人です!

・青色申告特別控除

青色申告特別控除は、個人事業主においてメインとも言えるメリット。法人にはこの控除ありません。

わかりやすくいえば、「65万or10万の経費を計上できる」ということ。

所得から引く控除なんで、実際のところ経費ではないんですが。

だから、所得がマイナスの人には関係ないです。マイナスが増えるわけではありません。

『青色申告にしたら65万控除できますよ!』って、M氏によく言ってましたが、

10万の人もいるんでした^^;

「青色申告控除あるとぞ〜、おれもしとるぞ〜、青色申告は常識だぞ〜」という農家さんがほとんどだと思いますが、

引かれてる金額まで、ちゃんと認識してる農家さんは少ないかもしれません。

65万控除されてると思ってたら、実は10万だったという人は多いと思います。

試しに自分の父の申告書見たら、…10万でした(-。-;

おれ『うち65万と思ってたら10万じゃん!!』

父「そぎゃんだったっか( ´ ▽ ` )。」

と言って特に気にするそぶり無し( ;´Д`)

おいおい・・・。

所得って、所得税はもちろん住民税、国民健康保険、子供を保育園に預けてる人は保育料にまで関わってきます。

所得が55万違うと・・・

所得税の税率を仮に10%として、所得税と住民税(住民税の税率10%)だけみても11万円違います。

所得税は累進課税(所得が上がると税率上昇)の為、所得によっては税率が10%→5%になる可能性も!

※所得税の税率 → 国税局HP 55万控除が増えて195万以下になることは十分に考えられますね。

それが何年も続くと、100万は簡単に超えていきます。

(今度、所得が変わるとどのくらい違いが出るのかを、設備投資を絡めて書こうと思っています。)

父の世代は、そういうのをあまり気にしない世代なのかもしれません。

青色申告で65万控除を受けるには、複式簿記で記帳して、「損益計算書」「貸借対照表」を作成し青色申告決算書として提出しなければなりません。

父のをみると、「貸借対照表」が作成されてませんでした。

友達の税理士Hに聞いたら、

「10万控除の農家多いよ〜」「発生主義で記帳せなんし、ちょっとめんどいったいね」

「作成申告手数料も安くしてるんだろうし」「て言っても節税額考えたら、多少高くても65万控除した方が全然いいと思うよ」

とのこと。

もし、自分の青色申告決算書をみれるのであれば、損益計算書の右下付近を確認してください。

自分が65万か10万か、わかるはず。

100,000 と書いてある方、節税のチャンスです!頼んでるとこに問い合わせてみましょう!!

うちの父「お前の代になったらせろ」。

…まあ、いいけど。

親元就農されてる農家さんは、少し面倒かもしれませんね。

青色申告控除でもう1つの注目ポイント!

平成32年分(2020年分)の確定申告から改正があります!!

青色申告控除額が、65万 → 55万へ

減ったのーーーΣ(゚д゚lll)!?

安心してください、変わりませんよ( )゚Д゚( )

基礎控除額が、38万 → 48万 に増えます。

プラスマイナスゼロです。

ちなみに、なんでこんな意味なさそうな改正が行われるかというと。

「働き方改革」を後押しするために、給料に適用される給与所得控除額が一律10万引き下がるから。

そして10万減った分、どのような所得にも適用される基礎控除を10万引き上げる。色んな働き方をしやすくするように。

プラマイゼロにするために、青色申告控除額が引き下げられます。

「じゃ、特に影響ないじゃん」

と思ったあなた、ちょっと待ってください!!

朗報が!!! ある条件を満たすと、

55万 に改正される青色申告控除額が 65万のままにできるんです♪( ´θ`)ノ

10万お得ですね♪

その条件とは、

e−Taxによる申告(電子申告)を行う

または

電子帳簿保存を行う

ことです。

e-Tax とは、申告などの国税に関する各種の手続について、インターネットを利用して電子的 に手続が行えるシステムです。

電子帳簿保存とは、一定の要件の下で帳簿を電子データのままで保存できる制度です。この制度の適用を受けるに は、帳簿の備付けを開始する日の3か月前の日までに申請書を税務署に提出する必要があります。(平成32年(2020年)に限っては、承認を受けた日からOK)

私は電子申告を行う予定です!!カードリーダー等少し出費が必要ですが。

委託されてる方は、すでに税理士事務所が電子申告の手続きをされていると思います(委託者から承認もらって)。

申告書控えにメールっぽいのがあったら電子申告してあります。心配な方は、確認してみてはいかがでしょうか??

青色申告控除については以上でございます。

まとめると、

青色申告申請書出して、青色申告控除を受けて

ついでに、電子申告(または電子帳簿保存)を行って10万の控除受けること

をおススメめします!ってことです。

残り2つのメリットは次回に!!(次回はコチラ→クリック)

ではまた!!!

所得税青色申告決算書は、以下のリンク先からダウンロード・印刷できます。(トップ画像:部分)

「青色申告のススメ①」への2件のフィードバック